Налог на прибыль является одним из основных налогов для организаций. Рассмотрим порядок его отражения в бухгалтерском и налоговом учете.

Содержание

Основные понятия налога на прибыль

| Элемент | Описание |

| Налоговая база | Прибыль, рассчитанная по правилам НК РФ |

| Ставка | 20% (3% - федеральный бюджет, 17% - региональный) |

| Отчетный период | Квартал, полугодие, 9 месяцев |

Порядок расчета налога

Формула расчета

Налог на прибыль = (Доходы - Расходы) × Ставка налога

Виды доходов и расходов

- Доходы от реализации

- Внереализационные доходы

- Материальные расходы

- Расходы на оплату труда

- Амортизационные отчисления

Отражение в бухгалтерском учете

| Операция | Проводка |

| Начисление налога | Дт 99 - Кт 68 |

| Уплата налога | Дт 68 - Кт 51 |

| Отражение отложенных налогов | Дт 09/Кт 77 |

Различия бухгалтерского и налогового учета

- Разные методы признания доходов и расходов

- Различные нормы амортизации

- Не учитываемые в налогообложении расходы

- Разные правила создания резервов

Авансовые платежи

Виды авансовых платежей

- Ежеквартальные

- Ежемесячные по фактической прибыли

- Ежемесячные исходя из предыдущего квартала

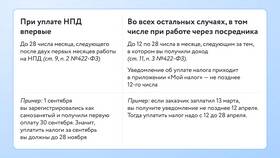

Сроки уплаты

- До 28 числа месяца, следующего за отчетным периодом

- Годовой налог - до 28 марта следующего года

Налоговая декларация

| Раздел декларации | Содержание |

| Титульный лист | Общие сведения о налогоплательщике |

| Приложение 1 | Доходы от реализации |

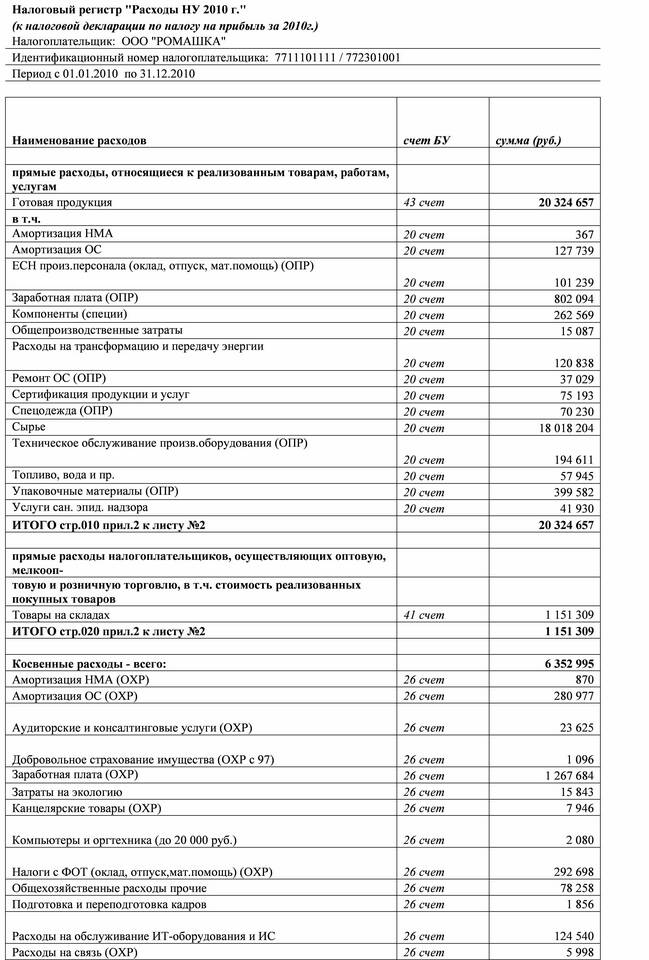

| Приложение 2 | Расходы, уменьшающие доходы |

Особые режимы налогообложения

- УСН - упрощенная система налогообложения

- ЕНВД - единый налог на вмененный доход

- ЕСХН - единый сельскохозяйственный налог

Правильное отражение налога на прибыль требует точного расчета налоговой базы с учетом всех особенностей налогового законодательства.