- Применяется кассовый метод признания доходов

- Учитываются все поступления от предпринимательской деятельности

- Налог рассчитывается поквартально с нарастающим итогом

- Возможен выбор объекта налогообложения: "Доходы" или "Доходы минус расходы"

- Суммируйте все полученные доходы за отчетный период

- Умножьте сумму доходов на 6% (ставка налога)

- Вычтите уплаченные страховые взносы (не более 50% от налога)

- Полученная сумма - налог к уплате

| Доход за квартал | 350 000 руб. |

| Налог 6% | 21 000 руб. |

| Страховые взносы | 10 000 руб. |

| Налог к уплате | 11 000 руб. (21 000 - 10 000) |

- Суммируйте все полученные доходы

- Суммируйте документально подтвержденные расходы

- Вычтите расходы из доходов

- Умножьте полученную разницу на 15% (ставка налога)

- Сравните с минимальным налогом (1% от доходов)

| Годовой доход | 1 500 000 руб. |

| Подтвержденные расходы | 1 200 000 руб. |

| Налоговая база | 300 000 руб. |

| Налог 15% | 45 000 руб. |

| Минимальный налог | 15 000 руб. (1% от 1 500 000) |

| Налог к уплате | 45 000 руб. (так как больше минимального) |

- Затраты на приобретение сырья и материалов

- Амортизация основных средств

- Арендные платежи

- Коммунальные расходы

- Страховые взносы ИП за себя

| Авансовый платеж за 1 квартал | До 25 апреля |

| Авансовый платеж за полугодие | До 25 июля |

| Авансовый платеж за 9 месяцев | До 25 октября |

| Годовой налог | До 30 апреля следующего года |

- Страховые взносы уменьшают только налог, а не авансовые платежи

- При переходе с одного объекта налогообложения на другой требуется перерасчет

- Убыток можно переносить на будущие периоды

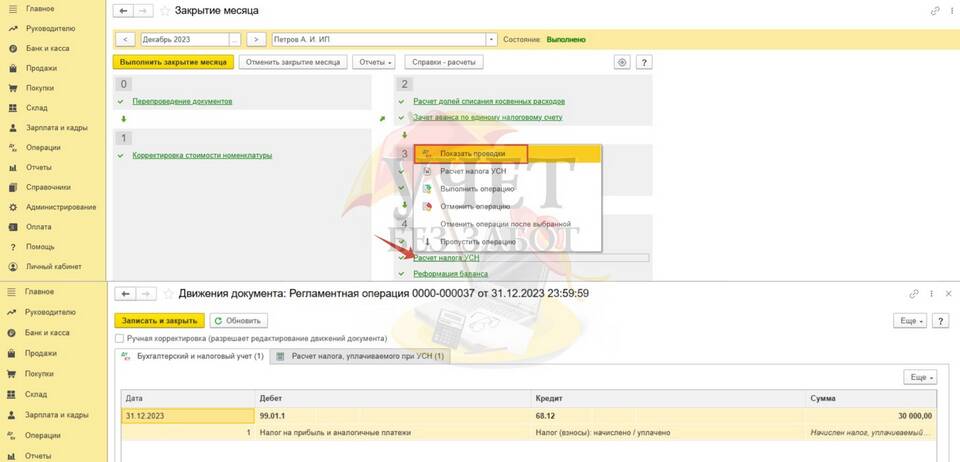

Правильный расчет УСН без работников позволяет оптимизировать налоговую нагрузку и избежать штрафных санкций. Рекомендуется вести учет доходов и расходов в специализированных программах или с помощью профессионального бухгалтера.